仿制药持续放量科伦药业2021年净利润同比增长32.16%

2022-01-09 21:35 来源:东方财富 阅读量:5509

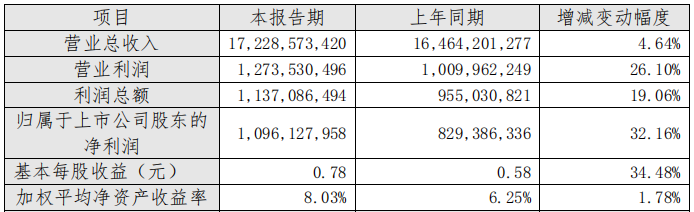

科伦药业1月8日公告,公司2021年实现营收172.29亿元,同比增长4.64%,归属于上市公司股东的净利润为10.96亿元,同比增长32.16%,归属于上市公司股东的扣除非经常性损益的净利润为10.15亿元,同比增长61.54%。

《经济参考报》记者注意到,受益于主营业务稳步发展,科伦药业2021年营收净利均呈增长态势,但公司2021年第四季度业绩没有延续此前连续5个季度的增长态势,营收,净利指标出现不同程度下滑。根据药渡数据,11月15日至21日,国家药品监督管理局药品审评中心共收到12家上市公司提交的14个新药临床或生产申请。

第四季度营收净利同比双降

整体而言,科伦药业2021年业绩较好,其营收与净利均呈现出增长态势。

其中,公司2021年营收为172.29亿元,同比增长4.64%,归属于上市公司股东的净利润为10.96亿元,同比增长32.16%,归属于上市公司股东的扣除非经常性损益的净利润为10.15亿元,同比增长61.54%。

尽管科伦药业2021年业绩有所增长,但仍未恢复到历史最佳水平。

数据显示,自科伦药业2010年6月上市以来,其营收除2015年,2020年小幅下滑外,其余年份均实现了不同程度的增长,且公司2019年营收达最高值176.36亿元,而从净利层面看,科伦药业2011年至2014年基本维持在10亿元左右,随后则波动较大,其中2015年,2016年连续下滑,2017年有所回升,2018年达历史最高值12.13亿元,2019年,2020年又出现持续下滑。。

可见,科伦药业2021年营收尚未达到2019年水平,净利则基本与2011年至2014年处于同一水平,且与2018年的历史最高值相比尚存在一定距离。

图2 科伦药业上市以来业绩数据

从单季数据看,科伦药业2021年第四季度营收与净利没有延续此前连续5个季度的增长态势,均出现了不同程度的下滑。

数据显示,2020年第三季度至2021年第三季度,科伦药业单季营收增速分别为9.82%,2.62%,17.35%,10.48%,0.49%,净利增速依次为60.55%,1290.39%,701.49%,75.39%,19.04%,公司业绩已连续5个季度实现增长,而2021年第四季度,科伦药业实现营收45.43亿元,同比下滑5.38%,实现归属净利2.48亿元,同比下滑24.42%,打破了此前连续5个季度持续增长的态势。

图3 科伦药业近6季业绩变动情况

仿制药持续放量

科伦药业成立于2002年,主要业务范围包括输液领域,抗生素领域和创新药品研发自公司上市以来,便制定了三发驱动的战略计划,以输液板块,抗生素产业链及创新药品为战略基础,驱动公司业绩增长

针对公司2021年业绩变动原因,科伦药业表示其由多方面因素导致,其中,2021年尽管局部仍受疫情波动影响,公司全力拓展输液,非输液制剂产品市场,营业收入和利润同比增加公司最近几年获批的仿制药持续放量,营业收入和利润增长较快等因素推动了公司业绩增长。

值得一提的是,最近几年来,科伦药业仿制药研发进展良好,仿制药持续放量成为驱动公司业绩增长的重要因素。

根据消息显示,2012年转型至今,科伦药业仿制药研发实现了从单纯输液到全面,综合,内涵发展的蜕变截至2021年7月31日,公司已有89项仿制药物续贯获批上市,科伦药业建立起了在肿瘤,肠外营养,细菌感染及体液平衡等疾病领域的产品集群优势,开始进入心脑血管,麻醉镇痛,男性专科,糖尿病等疾病领域并逐步强化

据公司半年报披露,2021年1月1日至2021年7月31日,科伦药业有24项药物获批上市,18项药物申报生产,其中仿制药14项,一致性评价项目4项伴随着后续品种的陆续获批,将进一步提升科伦药业肿瘤,细菌感染,心脑血管,麻醉镇痛等产品线价值,并首次进入COPD领域,同时,公司还预计2021年下半年还有6—10项新产品获批,将进一步加厚科伦肿瘤,造影,糖尿病等产品管线

此外,科伦药业产品管线还涉及几个抗疫品种,其项目进展备受投资者关注。

根据科伦药业2020年2月17日披露的《关于公司4个抗新型病毒药物研发情况的公告》,公司自2020年1月21日成立抗新型病毒药物研究攻关小组以来,全力推进涵盖预防及治疗作用的1个创新多肽药物和3个仿制药物的研究。

日前,在互动易平台上回应投资者的相关提问时,科伦药业也披露了前述产品的最新进展,其表示:目前四个品种均已完成初步研究,已有批量试生产样品,并具备持续生产和产品提供能力,可在国家需要时快速组织生产和捐赠当前,伴随着中国新冠疫情的控制,疫苗的上市,除了ACV203项目已获批生产外,其余三个产品公司已暂缓推进后续工作,但会继续维护相关新药的专利

将加快推进川宁生物IPO恢复审核工作

除了前述因素推动科伦药业2021年业绩增长外,亦存在诸多因素拖累公司业绩增长。

根据业绩快报披露,公司持续大力推进‘创新驱动战略’,研发费用同比增加子公司川宁生物因当地疫情影响,有部分时间暂时性停产,产生停产损失,利润同比下降公司经营规模扩大,相应的薪酬,折旧等管理费用增加等因素成为拖累公司当期业绩的主要原因。

《经济参考报》记者注意到,最近几年来,科伦药业研发费用正逐年攀升数据显示,2018年—2020年,科伦药业研发费用分别为9.09亿元,12.86亿元,15.27亿元,占营收比重依次为5.56%,7.29%,9.28%,此外,2021年前三季,科伦药业研发费用为11.89亿元,在全年研发费用同比增加的情况下,这也意味着,2021年第四季度科伦药业研发费用将超过3.38亿元

除了研发费用同比增长外,子公司川宁生物的停产亦为影响科伦药业整体业绩的重要原因截至2021年8月,科伦药业直接持有川宁生物78.49%的股份,并通过科伦宁辉间接持有川宁生物2%的股份,为川宁生物控股股东

目前,科伦药业正将川宁生物分拆至创业板上市《经济参考报》记者注意到,2021年8月23日,川宁生物的创业板上市申请获受理,2021年11月10日,由于发行人及保荐人主动申请中止发行上市审核程序,川宁生物审核状态变为中止,而2021年12月31日,由于IPO申请文件中记载的财务资料已过有效期,需要补充提交,川宁生物审核状态再次变更为中止

值得一提的是,最近几天有较多投资者在互动易平台上对川宁生物的上市进展表示关注,对此,科伦药业表示:受先前川宁生物所在地区疫情防控工作的影响,川宁生物以2021年3月31日为基准日申报的财务资料时效过期,审核状态自动变更为了‘中止’审核目前,相关中介机构已经入场,待相关工作准备充足后,公司将加快推进川宁生物IPO恢复审核工作

招股书显示,川宁生物属于医药中间体制造企业,主要从事生物发酵技术的研发和产业化发行人目前产品主要包括硫氰酸红霉素,头孢类中间体,青霉素中间体和熊去氧胆酸粗品等川宁生物是国内生物发酵技术产业化应用规模较大的企业之一,是抗生素中间体领域规模领先,产品类型齐全,生产工艺较为先进的企业之一

2018年至2021年一季度,川宁生物分别实现营收33.49亿元,31.43亿元,36.49亿元,8.84亿元,依次实现归属于母公司所有者的净利润3.9亿元,0.91亿元,2.29亿元,0.58亿元。

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。